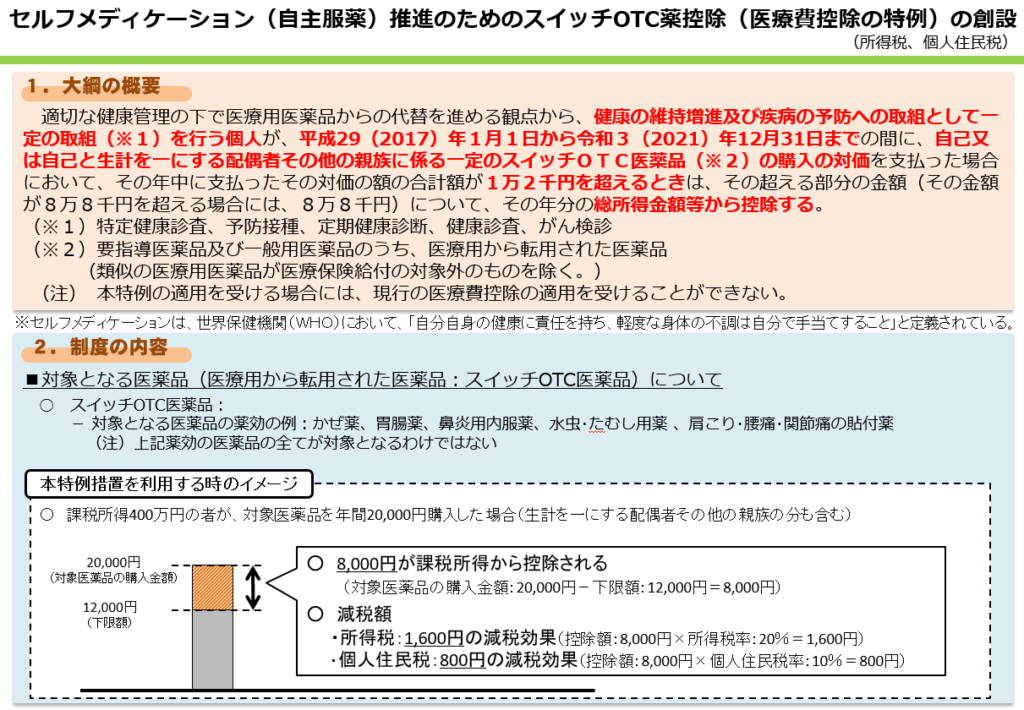

セルフメディケーション税制は、健康管理を目的に市販薬を活用した人が一定の条件を満たすことで、所得控除を受けられる制度です。特定のOTC医薬品を年間12,000円を超えて購入し、あわせて健康診断や予防接種などの取り組みを行っている場合に対象となります。最大のメリットは、病院に行かずに済んだ軽度の体調不良でも、節税効果が得られる点です。

一方で、対象医薬品の見極めや明細書・レシートの保管、確定申告の手間といった負担も伴います。条件をしっかり理解したうえで準備を進めれば、日々の生活のなかで無理なく活用できる、身近で役立つ制度です。

セルフメディケーション税制とは

セルフメディケーション税制は、対象の市販薬を年間12,000円以上購入し、健康診断や予防接種も受けている場合、確定申告で所得控除が受けられる制度です。

2017年1月に始まり、医療費控除とは別の選択肢として登場しました。

高齢化が進み医療費が増える中で、医療機関の利用を控え、軽い症状は市販薬で対応するという考えを広めるのが狙いです。ここでは制度について解説しましょう。

セルフメディケーション税制の制度の背景と目的

この制度が誕生した背景には、国が抱える医療費の増加という課題があります。高齢化社会の進行により、医療機関の利用者数は年々増え続け、それに伴い医療保険財政のひっ迫が顕在化しています。こうした状況のなかで、健康な状態を保つための「予防」がこれまで以上に重要視されるようになりました。

国民一人ひとりが日常的に自らの健康状態に注意を払い、早期の段階で不調を察知し、重症化する前に対応する。この一連の流れが促進されることで、重い病気の発症を抑制できれば、結果的に医療費の削減にもつながります。セルフメディケーション税制は、その一助となる仕組みです。

また、健康診断や予防接種を受けることが控除の条件とされている点からもわかるように、制度は「予防医療」の概念を広く普及させる役割も担っています。制度を活用するには、年1回以上、厚生労働省が認めた健康保持の取り組みに参加している必要があり、これが自己管理への意識を高める後押しになっています。

加えて、制度の理念には「軽度の不調は自分で対応する」という自己判断能力の育成という側面もあります。医療機関にすぐ頼るのではなく、自身の判断で市販薬を用いながら健康を維持するという姿勢が求められています。

セルフメディケーション税制と医療費控除との違い

セルフメディケーション税制と従来の医療費控除は、いずれも一定の支出に応じて所得控除が受けられる制度ですが、対象となる費用や控除の条件には明確な違いがあります。

| 医療費控除 | セルフメディケーション税制 | |

|---|---|---|

| 対象となる費用 | 診療費、入院費、薬代、通院交通費など幅広い医療費 | 特定のOTC医薬品の購入費用のみ |

| 控除対象額 | 年間医療費が10万円(または総所得の5%)を超えた部分 | 年間購入額が12,000円を超えた部分(上限88,000円) |

| 利用条件 | 特に条件なし | 健康診断や予防接種など「一定の取り組み」が必要 |

| 併用可否 | 他制度との併用は不可 | 医療費控除との併用は不可 |

| 向いている人 | 医療機関の受診や入院で費用が高額になる人 | 市販薬を日常的に利用し、医療機関の受診が少ない人 |

まず、医療費控除は年間の医療費の合計が10万円(または総所得の5%)を超えた場合に、その超過分が控除対象となります。診療費、入院費、薬代、通院の交通費など幅広い医療関連費用が対象です。

一方、セルフメディケーション税制では、控除対象となるのは特定のOTC医薬品の購入費用に限られます。購入額が年間12,000円を超えた部分について、最大88,000円までが控除対象です。加えて、制度の利用には、健康診断などの「一定の取り組み」を行っていることが前提となります。

両制度は併用できないため、確定申告の際にはどちらか一方を選択する必要があります。医療機関の受診回数が少なく、市販薬の使用が多い人であれば、セルフメディケーション税制を選ぶことで、より多くの控除を受けられる可能性があります。

反対に、通院や入院にかかる費用が高額になった場合には、医療費控除の方が適しているケースも考えられます。

制度の違いを正しく理解し、自身の医療費支出状況に応じた選択を行うことで、節税効果を最大限に活かすことができます。特に、医療費控除と違って通院交通費や入院費は含まれないため、セルフメディケーション税制の対象範囲をよく確認したうえで申告を行うことが大切です。

セルフメディケーション税制の対象となる医薬品とその確認方法

セルフメディケーション税制を利用するには、対象と認められた市販薬を購入していることが前提となります。ただし、すべての市販薬が対象になるわけではなく、厚生労働省が定めた条件を満たす製品に限られます。

対象となるのは、医師の処方薬から転用された「スイッチOTC医薬品」と呼ばれるものです。これらの医薬品は、専用のマークが表示されていたり、レシートに対象である旨の記載があったりします。

対象の製品を正しく見極め、レシートを保管することは、確定申告の際に欠かせません。ここでは、対象となる医薬品の見分け方と、レシートでの確認ポイントを詳しくご説明します。

対象となるOTC医薬品一覧と識別マーク

画像引用元:日本一般用医薬品連合会 共通識別マークについて

この税制の対象となるのは、以前は医療機関で処方されていた成分を含む「スイッチOTC医薬品」です。たとえば、解熱鎮痛薬や胃腸薬、花粉症の治療薬、湿布薬、点眼薬などがあります。これらは、薬局やドラッグストアで購入できる製品で、一定の基準を満たしていれば控除の対象となります。

購入時に目印となるのが、「セルフメディケーション税制対象」と書かれた識別マークです。このマークは、製品のパッケージ表面や側面などに表示されていることが多く、対象製品かどうかを購入前に判断する材料となります。ただし、全製品にマークがあるとは限らず、識別表示がないものも存在します。その場合は、製品名での確認が必要です。

厚生労働省が公開している「対象医薬品リスト」では、すべての該当製品を確認できます。このリストは、厚労省公式サイトで公開されており、検索機能を使えば製品名や成分名から対象かどうかを調べられます。ドラッグストアでは、薬剤師に尋ねればその場で確認できることもあります。

レシートでの判別方法

対象の医薬品を購入した際に受け取るレシートは、確定申告で必要となる大切な証拠書類です。正しく控除を受けるには、購入内容が明記されたレシートを保存しておく必要があります。

多くのドラッグストアでは、対象医薬品を購入するとレシート上に「★セルフメディケーション税制対象」や「★対象医薬品」などの文字が表示されます。これらは商品名の横や、レシートの下部に記載されている場合が多く、購入直後に確認しておくことが大切です。

ただし、店舗によって表記の位置や記載方法は異なります。さらに、簡易的な手書き領収書では対象品目かどうかの判断ができないため、正式なレシートを必ず受け取り、保管しておく必要があります。レシートには、購入日、商品名、金額が明確に表示されている必要があり、これらの要素が欠けていると申告時に認められないことがあります。

印字の薄れや紛失に備えて、レシートをスキャンしたり写真で保存したりするのも有効です。最近では、電子レシートに対応している店舗もあり、Web明細を発行できるケースもあります。これらも保存形式として有効とされますが、内容が明確に表示されている必要があります。

控除を受けるには、年間で12,000円を超えて対象医薬品を購入していることが条件です。複数の店舗で購入する場合には、それぞれのレシートから対象品目のみを抜き出して集計する必要があります。対象外の製品と混同しないよう、購入直後から分類しておくと、申告時に困ることがありません。

電子申告(e-Tax)を利用する場合でも、対象医薬品の名称や購入金額などを正しく入力する必要があります。実際に申告書へ記載する際には、保管していたレシートが情報源になりますので、記録の正確さが申告の正当性を支えることになります。

参考:日本一般用医薬品連合会

セルフメディケーション税制の適用条件

セルフメディケーション税制を活用するには、市販薬を購入しただけでは控除を受けられません。この制度では、対象となる医薬品を年間一定額以上購入することに加え、健康の維持や予防を目的とした「一定の取り組み」を行っている必要があります。

また、利用できるのは特定の納税者に限られており、誰でも対象となるわけではありません。ここでは、制度を正しく活用するうえで欠かせない条件を紹介します。

健康診断・予防接種など一定の取り組みとは?

制度の適用を受けるには、その年に健康診断などの取り組みを実施していることが求められます。この「一定の取り組み」とは、厚生労働省が定めた健康管理に関する行動を指し、対象は広範囲にわたります。

たとえば、勤務先で実施される定期健康診断の受診、または市区町村によるがん検診、予防接種などがこれに該当します。さらに、特定健康診査や健康保険組合による特定保健指導なども含まれています。

これらの取り組みを行った証明として、医療機関が発行する受診記録や領収書を準備する必要があります。紙による確定申告を行う場合は証明書の提出が求められますが、電子申告(e-Tax)であれば提出は不要です。ただし、その場合でも証明書類は5年間保存しなければなりません。証明書には、受診日・実施機関名・検査内容などが明記されていることが条件となります。

なお、証明の内容に不備があると、申告自体が認められない可能性もあるため、事前に記載事項を確認しておくことが大切です。準備を怠ると、正しく控除を受けられない可能性があります。

対象となる納税者の条件

この税制を活用できるのは、一定の条件を満たす納税者に限られます。まず大前提として、所得税の課税対象となっていることが必要です。無収入の人や住民税のみを納めている人は原則として利用できません。また、対象の医薬品を年間12,000円以上購入していることも条件に含まれます。この基準額を超えた分が、最大88,000円まで所得控除の対象となります。

年齢制限はなく、条件を満たしていればどの世代でも申請できますが、対象となる医薬品の購入者が申告者本人であること、あるいはその扶養親族であることが求められます。たとえば、家族のために医薬品を購入した場合、その家族が申告者の扶養内であれば控除対象となります。

また、医療費控除とセルフメディケーション税制は併用できません。いずれか一方しか選べないため、家計全体での医療費や市販薬の購入額を考慮して、より節税効果が高くなるほうを選ぶことが大切です。

<セルフメディケーション税の対象となる条件>

- 所得税の課税対象者であること(無収入や住民税のみ納付者は対象外)

- 特定のOTC医薬品の購入額が年間12,000円を超えていること

- 最大88,000円までが控除対象となること

- 申告者本人またはその扶養親族のための購入であること

- 年齢制限はなく、条件を満たせば誰でも申請可能

- 医療費控除との併用は不可(いずれか一方を選択)

- 健康診断や予防接種など「一定の取り組み」を行っていることが前提

セルフメディケーション税制の申請手続きと必要書類

セルフメディケーション税制を活用するには、確定申告で定められた書類を整え、正しい形式で提出することが必要です。この制度は、対象となる医薬品の購入履歴や健康管理に関する取り組みの有無が控除の対象判断に影響します。

書類には細かな条件があり、誤りや不足があると控除が認められない可能性もあります。そのため、事前に提出方法を確認し、正確に準備を進めることが大切です。申請は従来の紙による手続きのほか、スマートフォンやパソコンを使ったオンライン申告でも対応できます。

必要書類の一覧

最初に準備するのは、セルフメディケーション税制専用の明細書です。これは国税庁が公開している様式に基づいて作成し、対象となるOTC医薬品の名称や購入日、金額、販売店名などを記入します。その内容を証明するために、レシートや領収書の原本も必要です。対象薬には識別マークが付いており、それが記載されているレシートであれば控除対象として認められます。

次に求められるのが、健康維持に向けた取り組みを証明する資料です。たとえば、定期健康診断や予防接種、がん検診などを受診したことがわかる書類が該当します。対象期間中に実施されたものであることが条件で、結果通知や受診記録のコピーを提出すれば認められます。

また、確定申告書類一式も忘れずにそろえる必要があります。申告書(A様式またはB様式)、本人確認書類、源泉徴収票などが基本です。なお、セルフメディケーション税制と通常の医療費控除は併用できません。どちらか一方のみを選んで申請することになります。対象となる医薬品の購入額と、年間医療費の合計を比較して、より控除額が大きくなる制度を選ぶとよいでしょう。

スマホ・e-Taxでの申請手順

セルフメディケーション税制の申請は、スマートフォンやパソコンを使って自宅からでも行えます。マイナポータルアプリとマイナンバーカードを連携させることで、e-Taxを通じた申告が可能になります。事前準備として、アプリのインストールと本人認証の設定を済ませておくとスムーズです。

実際の操作は、国税庁の「確定申告書等作成コーナー」にアクセスし、案内に沿って必要事項を入力する流れです。セルフメディケーション税制を選ぶと、専用の明細欄が表示され、対象となる薬品の合計金額を入力できます。証明書類は、スマートフォンで撮影した画像をアップロードする形で提出が可能です。

この方法では、自動計算機能によって控除額がその場で確認でき、入力ミスの防止にもつながります。さらに、申告は24時間いつでも行えるため、時間に余裕がない方でも対応しやすい環境が整っています。手書きや郵送の手間がなく、控除の処理も迅速に進むため、スピーディーな還付を希望する人にとっては、便利な手段といえます。

参考:クラウド確定申告

参考:日本一般用医薬品連合会

セルフメディケーション税制を活用した節税効果

セルフメディケーション税制は、風邪薬や胃腸薬、アレルギー対策の市販薬など、特定のOTC医薬品を購入した際に、その金額の一部を所得から差し引くことができる仕組みです。病院に通うことなく、自宅で体調を整えるためにかかった費用が対象となるため、健康管理と税制上のメリットを両立できる制度といえます。

控除の対象となる金額は、年間で購入した対象医薬品の合計額から12,000円を差し引いた金額です。控除の上限は88,000円とされており、所得額によっては実質的な減税効果が大きくなる場合もあります。この制度は医療費控除との併用はできませんが、日常的に市販薬を使っている方には、とても実用的な制度といえるでしょう。

控除額の試算例

年間でOTC医薬品を20,000円分購入したと仮定します。このとき、控除の対象となるのは8,000円(20,000円-12,000円)です。この金額が所得から差し引かれ、課税対象額が減少します。

たとえば、課税所得が330万円以下の人であれば、所得税率が10%となるため、所得税は800円軽くなります。加えて、住民税の税率を3%と想定すると240円の減額となり、合計で1,040円の節税効果が得られます。

もし年間の対象購入額が50,000円だった場合、控除額は38,000円です。この金額が控除されると、課税所得が695万円の方(税率20%)では、所得税が7,600円軽減されます。住民税(3%)の減額と合わせると、節税額は8,740円になります。

さらに、購入金額が制度の上限である88,000円だった場合、最大76,000円までの控除が可能です。課税所得が900万円を超える人(税率23%)の場合には、住民税も含めて20,000円以上の節税効果が期待できるケースもあります。

計算例①:購入額20,000円(課税所得330万円以下、税率10%)

控除額 = 20,000円 - 12,000円 = 8,000円

所得税軽減 = 8,000円 × 10% = 800円

住民税軽減 = 8,000円 × 3% = 240円

合計節税額:1,040円

計算例②:購入額50,000円(課税所得695万円、税率20%)

控除額 = 50,000円 - 12,000円 = 38,000円

所得税軽減 = 38,000円 × 20% = 7,600円

住民税軽減 = 38,000円 × 3% = 1,140円

合計節税額:8,740円

計算例③:購入額88,000円(課税所得900万円超、税率23%)

控除額 = 88,000円 - 12,000円 = 76,000円

所得税軽減 = 76,000円 × 23% = 17,480円

住民税軽減 = 76,000円 × 3% = 2,280円

合計節税額:19,760円(20,000円以上の効果)

こうした試算からも分かるように、対象となる医薬品を計画的に購入し、領収書やレシートをきちんと保管しておくことが大切です。レシートには控除対象の印や識別マークが記載されており、確定申告の際にそれを活用することで、無理なく制度を利用できます。

日常生活の中で薬を買う機会は多くあります。こうした支出をそのままにせず、控除に活かすことで、家計への負担を軽くすることができます。自身の健康を守る取り組みが、税の優遇にもつながるこの制度を、上手に活用していきましょう。

SDGs3とセルフメディケーション税制の関係~健康な暮らしを支える税制~

セルフメディケーション税制は、SDGsの目標3「すべての人に健康と福祉を」と関係があります。この制度は、普段から健康に気をつけ、病気を予防する人を応援し、医療費を減らすことにもつながります。具体的には、OTC医薬品を一定額以上購入した場合、所得控除が受けられます。

また、健康診断や予防接種を受けることが条件なので、定期的な健康チェックにもつながります。

さらにこの制度は、個人の健康意識を高め、社会全体の予防医療を進めるのに役立ち、SDGsの目標達成にも貢献します。ここではそれらについて解説しましょう。

予防医療と医療費削減への貢献

病気を防ぎ、早期に対応することは、医療費の増加を抑える有効な手段です。セルフメディケーション税制は、そうした予防行動を促すために設けられた制度です。市販薬を活用し、医療機関に頼り過ぎずに健康を維持する行動が広がれば、通院頻度の低下や重症化の防止が期待されます。

厚生労働省によると、日本では医療費全体のうち高齢者の占める割合が大きく、年々その比率は高まっています。予防医療が広まることにより、慢性疾患や生活習慣病の重症化を回避できれば、国の財政負担を抑える効果も見込まれます。

加えて、制度の対象条件に定期的な健診や予防接種の実施が含まれている点も注目されます。これは、国民全体の健康リテラシーを底上げする仕組みとして機能し、将来の社会保障制度の安定にもつながります。個人の行動が国の持続可能性を支えるという視点からも、この制度は大きな意味を持つといえるでしょう。

参考:厚生労働省

セルフメディケーション税制に関するよくある質問

セルフメディケーション税制は、対象の市販薬(OTC医薬品)を年間12,000円を超えて購入した場合に、一定額を所得から差し引くことができる制度です。ただし、利用にあたっては条件があるため、手続きの流れや対象範囲について疑問を抱く人も少なくありません。ここでは、実際に多く寄せられる質問を5つ取り上げ、それぞれわかりやすく説明します。

健康診断を受けるだけで制度を利用できますか?

はい、対象となる健康診断や予防接種を受けていれば、制度の利用が可能です。セルフメディケーション税制では、OTC医薬品の購入に加えて、1年間のうちに「健康の保持や病気の予防につながる取り組み」を実施していることが必要です。たとえば、定期健康診断、がん検診、インフルエンザ予防接種などが該当します。こうした取り組みを行った証明書や領収書は、確定申告の際に提出する書類として求められます。

対象となるのは、すべての市販薬ですか?

いいえ、すべての市販薬が対象となるわけではありません。控除の対象になるのは、医療用医薬品から転用されたOTC医薬品のうち、厚生労働省が定めた成分・効能を有するものに限られています。

これらの製品には「セルフメディケーション税制対象」という識別マークがあり、レシートや店頭表示などで確認することができます。購入時には、薬剤師に対象製品かどうかを尋ねてみるのもよい方法です。

医療費控除とセルフメディケーション税制は同時に使えますか?

この2つの制度は併用できません。どちらか一方を選んで申告する必要があります。医療費控除は、家族の医療費を含めて年間10万円(または所得の5%)を超えた分が対象です。

一方、セルフメディケーション税制は、特定の市販薬の購入費用が12,000円を超えた場合に利用できます。それぞれの制度で控除額が異なるため、どちらのほうが節税につながるか比較して判断するのがよいでしょう。

家族の薬も対象になりますか?

はい、生計を共にしている家族のために購入したOTC医薬品も対象です。たとえば、配偶者や子ども、親などが体調を崩した際に購入した薬が該当する場合、その費用を合算して申告できます。

ただし、家族それぞれが健康診断などの「一定の取り組み」を行っていることが条件となり、その証明書類も必要になります。誰のためにどの薬を購入したか、レシートなどで記録しておくことが大切です。

毎年、対象となる薬は変わりますか?

はい、対象となるOTC医薬品の一覧は毎年更新されます。厚生労働省が公開しているリストは年度ごとに見直され、新たに加わる製品や対象外となる製品も出てきます。

前年に対象だった薬が、今年は対象から外れるケースもあるため、申告する際には最新版を確認することが欠かせません。製品パッケージや店舗の表示だけでなく、公的な情報を活用してチェックするよう心がけてください。

まとめ

セルフメディケーション税制は、日々の健康維持を自ら行う人を応援するために設けられた控除制度です。病院へ行かずに市販薬を活用して体調を整える人が、条件を満たすことで所得控除を受けられる仕組みです。利用にあたっては、対象の市販薬を一定金額以上購入し、さらに健康診断や予防接種などを受けている必要があります。

この制度を活用することで、自分の健康に目を向ける機会が増え、結果として重症化の予防や医療費の削減につながります。これは、国際的な目標であるSDGsの「すべての人に健康と福祉を」という理念とも深く関わっています。

申請手続きも難しくはなく、薬のレシートや健診の記録があれば、自宅にいながらスマートフォンやe-Taxで簡単に行えます。忙しい日々の中でも、こうした制度を上手に活かすことで、節税だけでなく、よりよい生活習慣のきっかけにもなるはずです。

NEXT WELLNESS

NEXT WELLNESS